Виды банковских аккредитивов

Чем больше денег участвует в сделке, тем больше рисков остаться ни с чем. Известно много случаев, когда при покупке квартиры люди не получали жилплощадь, а деньги уходили продавцу. Судебная система устроена таким образом, что пострадавшей стороне далеко не всегда удаётся вернуть потерянное.

Открывая аккредитивный счет, граждане обеспечивают себя защитой от мошенников. Банк в этом случае играет роль посредника между сторонами. За небольшую плату он обеспечивает защиту прав и денежных средств клиента.

Простыми словами, аккредитив – это специальный счёт, открываемый для обслуживания клиентов, участвующих в процессе купли-продажи недвижимости.

Важно: Банковский аккредитив обеспечивает защиту не только покупателя, но и продавца. Нередки случаи, когда покупатель, получив права на недвижимость, отказывается передавать другому участнику сделки всю сумму или её часть

Схема такая:

- Участники сделки приходят к соглашению о стоимости недвижимости и других деталях сделки.

- Сумма, которая должна перейти от покупателя к продавцу, аккумулируется на банковском счету.

- Покупатель получает права на недвижимое имущество.

- Банк передаёт сумму продавцу.

Важно: Если срок совершения сделки затягивается , аккредитив может стать крайне невыгодным вариантом. ● Безотзывной аккредитив — данный аккредитив может быть изменен или отменен только при условии согласия получателя средств (Продавца)

● Безотзывной аккредитив — данный аккредитив может быть изменен или отменен только при условии согласия получателя средств (Продавца).

● Отзывной аккредитив — данный аккредитив может быть изменен или отменен без участия получателя средств (Продавца) – (В сделках с недвижимостью неприемлемый вариант).

● Покрытый аккредитив (депонированный) — при открытии аккредитива банк сразу перечисляет деньги за счет средств плательщика в распоряжение банка продавца на весь срок действия аккредитива (чаще применяется при сделках с недвижимостью).

● Непокрытый аккредитив (гарантированный) – при открытии аккредитива банк не перечисляет деньги, а дает возможность банку продавца списывать средства с ведущегося у него аккредитивного счета в пределах суммы. Порядок списания определяется по соглашению между банками.

● Аккредитив с красной оговоркой — покупатель просит банк передать продавцу аванс до получения документов.

Преимущества аккредитива

● Гарантированное получение всей суммы от покупателя

● Контроль со стороны банка соблюдения условий договора

● Полный и гарантированный возврат денег покупателю в случае отмены сделки

● Быстрый процесс совершения первого этапа сделки (в некоторых случаях даже не требуется присутствия продавца)

Недостатки аккредитива

● Аккредитив подразумевает сложный документооборот, тщательную проверку и строгий контроль за ходом операции

● Раскрытие аккредитива может занимать более длительное время, чем открытие банковской ячейки

● Еще одним минусом подобных сделок можно назвать обязательное уведомление налоговых органов об их совершении, а это условие устраивает не всех

● Предоставление аккредитива — платная услуга, и банк взимает за неё комиссию

Вариантов открытия аккредитива при покупке недвижимости существует множество, и банковские учреждения предоставляют возможность клиентам определить самый удобный и безотказный способ осуществления сделки по объектам недвижимого имущества с использованием аккредитования. Финансовыми организациями применяются следующие виды расчетов:

- Безотзывной. Такой счет не может быть закрыт в одностороннем порядке банком или открывшем его участником операции. Отзывной вариант практически не применяется банками ввиду отсутствия любых гарантий для участников сделки.

- Аккредитив с красной оговоркой. При такой операции эмитент требует от банковской структуры (исполнителя оплаты) некоторой суммы авансового платежа второму участнику сделки без требования от последнего документов.

- Депонированный, или покрытый. В данном случае вся договорная сумма заранее аккумулируется на счете продавца, и ждет выполнения последним своих обязательств. Непокрытое аккредитование подразумевает, что банк, эмитирующий его, разрешает банковской структуре (исполнителю) снимать деньги со своего корсчета при выполнении продавцом договора.

- Кумулятивный. Используется, когда внесение суммы плательщиком произошло, а продавец забрал только часть поступивших денег. Средства при этом остаются на текущем аккредитованном счету или передаются на новое аккредитование. Некумулятивный предусматривает отсылку денег назад, в эмитировавший аккредитацию банк.

Преимущества и недостатки расчетов через ячейку

Положительно характеризуют применение арендованного сейфа следующие моменты:

- Значительно снижается риск последствий недобросовестного поведения покупателя: продавец уверен, что получит всю сумму. Особенно, если проверил деньги на подлинность.

- Так же защищена и покупающая сторона, ведь бывший владелец недвижимости получит деньги только после оформления перехода права собственности к новому хозяину.

- Ячейку можно арендовать на любой срок, это не стоит больших денег, а сохранность помещенных туда средств практически гарантирована.

Из недостатков применения расчетов через банковский сейф можно выделить следующее:

- Банковское учреждение не обязано проверять на подлинность ни деньги, помещаемые в ячейку, ни предоставленные продавцом документы о перерегистрации прав собственности.

- В договоре аренды не оговаривается сумма средств, которая будет помещена в сейф, этот вопрос обязан контролировать продавец.

- Покупателю, а затем и продавцу нужно будет перевозить большую сумму наличных денег: в день внесения их в ячейку и в день получения средств продающей стороной соответственно. Это влечет за собой определенные риски.

Преимущества и недостатки

Процедура создания аккредитива мало известна физическим и юридическим лицам в РФ, однако за рубежом она очень популярна.

В России для заключения сделки купли-продажи недвижимости чаще используется банковская ячейка, однако она не всегда гарантирует безопасность. Аккредитив выступает противоположностью ячейки в плане передачи средств и обеспечения безопасности сделки.

При реализации сделки для сторон актуален вопрос о том, что выбрать: ячейку или аккредитив? Банковская ячейка имеет особенности при использовании:

- необходимость личной встречи участников сделки при аренде;

- требуется дополнительное согласование условий открытия ячейки;

- возможность продлить срок сделки или внести изменения при возникновении определенных обстоятельств;

- фактическая сумма в ячейке может отличаться от суммы, указанной в договоре;

- стоимость аренды ниже оплаты аккредитива;

- существует риск недобросовестного исполнения обязательств участниками сделки (например, кража денежных средств или предоставление фальшивок).

Аккредитив помогает обезопасить стороны от мошенничества — это главное преимущество безналичного расчета.

К плюсам также относятся:

- возможность составить список документации, подтверждающей исполнение обязательств сторонами;

- дополнительный контроль исполнения договора;

- банк несет ответственность за правильность оформления документов по законодательству РФ;

- внесение изменений только по согласованию обеих сторон (за исключением отзывного и безотзывного аккредитивов);

- гарантия перевода средств независимо от финансовой обеспеченности покупателя (после создания аккредитива средства хранятся на банковском счете, доступа к нему покупатель не имеет);

- средства переводятся продавцу только после закрепления права собственности за покупателем;

- в случае отмены сделки средства в полном объеме возвращаются покупателю;

- возможность продлить сделку на любой срок.

Каждый способ ведения сделки имеет свои минусы, аккредитив при этом не исключение:

Каждый способ ведения сделки имеет свои минусы, аккредитив при этом не исключение:

- высокий уровень комиссионных выплат;

- неосведомленность сторон, так как процедура не настолько популярна в России и имеет большое количество особенностей;

- сложная система сбора и предоставления документации;

- слабая нормативная база в России.

Процедура по выполнению аккредитива в России

Например, стороны впервые работают друг с другом и планируют заключить сделку, но так как ранее они еще не заключали договоров между собой, они побаиваются использовать в сделке предоплату или предпоставку и не готовы к этому.

В таком случае одна из сторон — покупатель, может обратиться в банк-эмитент, с просьбой открыть аккредитив на указанную в торговом договоре сумму. После открытия аккредитива в банке, для получения средств нужно какая-то гарантия выполнения условий договора, это могут быть документы о получении или отгрузке товара или другие, которые подтвердят условия сделки.

Когда сделка успешно завершена одна из сторон — продавец, должна отправить в банк-эмитент документы, которые выступят гарантией завершения сделки. После банк покупателя может осуществить платеж по ранее оговоренному аккредитиву с учетом полученных от банка-исполнителя инструкций. В конце, после выполнения всех банковских операций и уплате комиссии, сторона-получатель может забрать деньги указанные в документах.

Преимущества и недостатки аккредитива

Аккредитив обладает объективными преимуществами в сравнении с другими способами расчета. Речь идет о следующих плюсах:

Преимущество | Его описание |

|---|---|

Гарантийно-обеспечительная составляющая | Если Продавец и Покупатель рассчитываются друг с другом в обычном формате, велик риск, что в последний момент кто-то из них передумает исполнять свои обязательства. При этом деньги за квартиру уже могут быть уплачены. Чтобы вернуть их, Покупателям нередко приходится обращаться в судебные инстанции, т.к. Продавцы медлят или просто отказываются возвращать полные суммы. В случае с аккредитивом такого не произойдет. Однако аккредитив учитывает интересы не только Покупателя, но и Продавца. Деньги уже хранятся на счете, просто считаются для Продавца как бы «временно заблокированными». Если же сделка сорвется по вине какой-либо стороны или по иным причинам, деньги с аккредитивного счета будут переведены обратно на счет Покупателя. |

Безналичный расчет | Ни Покупателю, ни Продавцу не приходится напрямую взаимодействовать с крупной суммой денег (переносить по улице, переживать за сохранность и пр.). Средства переводятся со счета на счет. |

Нет необходимости вносить задаток или аванс | И аванс, и задаток также выполняют гарантийно-обеспечительную функцию. Оба предварительных платежа уплачиваются еще на этапе заключения договора купли-продажи. Так подтверждается серьезность сторон и их намерение довести сделку до конца. В случае с аккредитивом не требуется ни внесение задатка, ни внесение аванса, т.к. Покупатель кладет на специальный счет сразу всю сумму за квартиру. Соответственно, купля-продажа для обоих участников становится намного проще. |

Нет необходимости оплачивать всю сумму по частям. Не нужно составлять расписки о получении денег | Иногда Покупатели договариваются с Продавцами о внесении денег по частям, т.к. боятся, что после единовременного расчета Продавец может просто взять и исчезнуть. Оплата по частям влечет за собой определенные трудности, – сторонам приходится подробно расписывать все даты и суммы в договоре купли-продажи, а также дополнительно составлять расписки о получении денег. В случае с аккредитивом ничего из этого делать не нужно. |

Однако вместе с этим аккредитивные счета имеют и некоторые минусы. Сюда относятся:

Недостаток | Его описание |

|---|---|

Возможное длительное ожидание | Банкам, предоставляющим аккредитивные счета, приходится работать с другими банковскими учреждениями. Например, аккредитивный счет может быть открыт Покупателем в «Сбербанке», в то время как Продавец числится клиентом «Альфа-Банка». Обеим кредитно-финансовым организациям понадобится взаимодействовать друг с другом – обмениваться информацией, пересылать документы и пр. На все это будет требоваться время. |

Необходимость точного выполнения всех условий сделки | Деньги будут окончательно переведены Продавцу только тогда, когда стороны исполнят все договоренности и предоставят необходимую документацию. В этом может заключаться потенциальная проблема, ведь из-за малейшего непредвиденного обстоятельства дело способно «повиснуть в воздухе». |

Необходимость уплаты комиссии | За открытие аккредитива понадобится уплатить определенную сумму, которую банки устанавливают самостоятельно. |

Аккредитивный счет не следует путать с банковской ячейкой, т.к. эти способы расчета качественно отличаются друг от друга. В случае с банковской ячейкой деньги представлены в наличном формате. Это реальные и физически ощутимые купюры, которые кладутся в хранилище на время проведения сделки.

Сегодня кредитно-финансовые организации предлагают своим клиентам возможность расчета и через банковскую ячейку, и через аккредитив. Большей популярностью и распространенностью пользуется первый способ, однако расчет с помощью аккредитива является более безопасным.

В случае с банковской ячейкой Покупатель кладет деньги в хранилище тайно, не раскрывая никому информацию о том, какая именно сумма была туда положена и была ли положена вообще. Здесь Продавцу остается разве что надеяться на честность Покупателя. Если обнаружится, что Покупатель нарушил какие-то условия оплаты, банк не будет нести за этой никакой ответственности. Кредитно-финансовая организация просто предоставляет ячейку, но не выступает фактическим посредником сделки.

Если же речь идет про аккредитив, то банк напрямую заинтересован в законности проводимой сделки. Кредитно-финансовое учреждение несет ответственность за нарушения аккредитивных условий, положений и обязательств (ст. 872 ГК РФ).

Виды аккредитивов

Сегодня кредитно-финансовые организации реализуют сразу несколько типов аккредитивов. Тип аккредитива выбирается Продавцом и Покупателем заранее. Он должен быть зафиксирован как в основном договоре купли-продажи квартиры, так и в заявлении Покупателя о намерении открыть аккредитивный счет.

Безотзывной и отзывной аккредитив при покупке квартире

Большинство банков работают только с безотзывными аккредитивами. Такие аккредитивные счета нельзя просто взять и закрыть в одностороннем порядке, – такое право не предоставляется ни Продавцу, ни Покупателю. Принять решение о закрытии безотзывного аккредитивного счета должны оба участника вместе. Для этого в офисе банка составляется Заявление на отказ от использования аккредитива.

Отзывной аккредитив может быть аннулирован (закрыт) Покупателем в любой момент времени без согласия Продавца. Такие сделки не дают Продавцам практически никаких гарантий, и, следовательно, мало кого привлекают. Вот почему отзывные счета практически не встречаются в юридической практике, а банки редко ведут по ним работу.

Покрытый и непокрытый аккредитив при покупке квартиры

Понятия «покрытого» и «непокрытого» аккредитива неразрывно связаны с понятиями «банк-эмитент» и «исполняющий банк». Банк-эмитент – это учреждение, которое отвечает за открытие аккредитива по просьбе Покупателя (Плательщика, Приказодателя). Исполняющий банк – это учреждение, которое отвечает за проверку документации и перечисление денежных средств Продавцу (Получателю).

В России одно и то же учреждение может быть одновременно и банком-эмитентом, и исполняющим банком. Это происходит, если банк-эмитент решает самостоятельно исполнить расчет по аккредитиву и не передавать свои полномочия исполняющему банку.

Покрытый (депонированный) аккредитив предполагает, что банк-эмитент принимает деньги от Покупателя и переводит их исполняющему банку на время проведения сделки. Как только условия по договору купли-продажи оказываются выполнены, исполняющий банк переводит всю сумму на счет Продавца. Преимущество покрытого аккредитива заключается в том, что деньги заранее обособлены, выделены и уже переведены той организации, которая будет осуществлять их непосредственную передачу Получателю. Именно безотзывной покрытый аккредитив чаще всего используется при покупке квартиры.

Непокрытый (гарантированный) аккредитив предполагает, что банк-эмитент не будет заранее переводить деньги в распоряжение исполняющего банка. Однако за исполняющим банком сохраняется право самостоятельно списывать всю сумму со счета банка-эмитента, если возникает такая необходимость.

Какими нюансами обладают расчеты подобным образом

У авизующей кредитной организации нет возможности подтвердить форму расчета одной из сторон договора. Если подтверждения нет с самого начала в условиях сделки, оно может быть внесено таким же образом, как и другие дополнения аккредитива.

В такой ситуации будет лучше, если реализатор удостовериться в наличии подтверждения – причем в требуемом размере. Допустим, нужно иметь документ, в котором кредитная организация объявляет о добавлении подтверждения к договору и говорит, что оплатит все расходы и требования по оплате, обозначенной в соглашении суммы.

Но в подобной ситуации принятие продавцом аккредитива – это риск, требующий предоставления следующих документов:

- Сертификатов осмотра.

- Доказательства получения товара. Оно должно быть с росписью покупателя.

- Сертификатов экспедитора о получении товара.

Исходя из положений практики, продавец любой продукции обязан как можно быстрее проверить, не предусмотрена ли формой расчета какая-то другая документация, кроме той, над которой он имеет личный контроль.

Виды аккредитивов

- Аккредитив, который может быть отозван или отзывной аккредитив. Такой тип аккредитивов, как понятно с названия, может быть отозван либо самим плательщиком, либо банком-эмитентом.

- Безотказный аккредитив. Данный тип невозможно аннулировать.

- С красной оговоркой. Такой тип аккредитива предусматривает, что банк-эмитент имеет право уполномочить банк-исполнитель для проведения платежа-аванса. Название пошло со времен, когда такая деталь в договоре выделялась красным цветом.

- Депонированный или покрытый аккредитив. При использовании такого обязательства, банк-эмитент покрывает за счет кредита или средств самого плательщика всю сумму аккредитива на время сделки. Подобный тип весьма популярный именно на территории Российской Федерации.

- Гарантированный или непокрытый аккредитив предусматривает возможность списания средств с ведущего у него счета в пределах, которые были оговорены сделкой. Также возможно договориться об других возможных возмещениях потерь, которые уплачены бенефициару (получателю).

- Подтвержденный аккредитив гарантирует, что банк-исполнитель обязуется произвести расчет по указанной сумме вне зависимости от поступления средств из банка-эмитента.

- Револьверный тип аккредитива предусматривает равномерное или частичное поступление средств со счета плательщика на счет получателя. Чаще всего применяется в договорах связанных с частыми поставками товаров, которые проводиться на протяжении определенного время. Револьверный аккредитив позволяет сэкономить средства, так как снижается сумма затрат в целом.

- Циркулярный аккредитив дает возможность бенефициару получить деньги в пределах ранее оговоренного кредита через все банки-корреспонденты банковской структуры, которая обязалась выдать своему клиенту аккредитив.

- Резервный аккредитив предусматривает предоставление различных документов (кроме платежных) для получения средств бенефициаром. Чаще всего используется в исключительных случаях связанных с международной торговлей и ее определенными нюансами.

- Кумулятивный аккредитив дает возможность перечислить неистраченную сумму действующего аккредитива к сумме нового, который был открыт в той же банковской структуре.

- Некумулятивный аккредитив подразумевает возвращение неистраченных средств банку-эмитенту для последующего возвращения их на текущий банковский счет плательщика.

Что называют банковским аккредитивом?

Аккредитив представляет собой еще один способ безналичного расчета

, который предлагается участникам сделки купли-продажи недвижимости. Он гарантирует сторонам полностью безопасную и законную передачу денежных средств. При оформлении аккредитива клиент поручает банку перевод средств на счет продавца имущества. Причем это может произойти только в тот момент, когда все ее условия будут выполнены.

Если речь идет про куплю-продажу квартиры, то общая схема расчета покупателя с продавцом будет иметь такой вид:

- Между сторонами будет заключен договор про расчет с помощью аккредитива в банке. В этом же договоре должны содержаться условия получения денежных средств, паспортные данные сторон и дополнительные условия, если в этом есть необходимость.

- Как только договор будет подписан, покупателю нужно оформить заявление на оформление аккредитива.

- После проверки данного документа сотрудники банка открывают в нем счет на имя продавца. На него перечисляются деньги покупателя, которые он потом сможет перечислить на другой счет, кредитную карту или сможет провести операцию по обналичиванию.

- Деньги будут получены продавцом только после того, как закончится сделка купли-продажи. Для этого ему придется предъявить сам документ, свой паспорт и свидетельство о прохождении регистрации.

Этот процесс передачи денежных средств имеет неоспоримые преимущества перед всеми остальными методами. Если говорить про продавца, то он получает гарантию того, что деньги покупателя будут вовремя переведены на его счет и общая сумма будет правильной

. Когда будет происходит процесс купли-продажи квартиры, банк уже положит на счет продавца определенную сумму, что вселяет дополнительную уверенность в успешности сделки.

Покупатель недвижимости тоже получают гарантию совершения сделки

. Даже если по какой-то причине она сорвется, то он сможет получить внесенные средства без оплаты комиссии на снятие. Кроме того, банк не будет проводить платеж, если продавец хотя бы как-то нарушит договоренности с покупателем.

Также, к преимуществам можно отнести все удобства безналичного расчета и отсутствие надобности во внесении частичной денежной суммы

. Сам процесс передачи денег находится под полным контролем банка, поэтому не только участники покупки-продажи жилья заинтересованы в ее успешности, но и банк. Определенная часть ответственности всегда ложится на финансовые учреждения, поэтому стороны могут не беспокоиться за честность банковских сотрудников.

Преимущества и недостатки

Аккредитив – это лишь один из способов передачи денег покупателем продавцу. По сравнению с прямым взаиморасчетом, он имеет ряд преимуществ :

- Гарантия соблюдения интересов всех сторон сделки. В случае оплаты аккредитивом, расчет происходит только после перехода права собственности к покупателю. При этом продавец также может быть уверен в том, что получит свои деньги, т. к. они уже лежат на аккредитивном счете в банке.

- Нет необходимости использовать наличные деньги. Все расчеты происходят в безналичной форме. Ни покупателю, ни продавцу не придется носить с собой пачки денег, переживая за их сохранность.

- Нет необходимости уплаты аванса, который как правило используется как подтверждение серьезности намерений покупателя. В случае с аккредитивом, вся сумма вносится на специальный счет еще на начальных этапах оформления сделки.

Недостатки использования аккредитива хоть и незначительны, но все же могут доставить некоторые сложности при совершении сделки.

- Необходимость точного соблюдения всех условий договора. Использование аккредитива при продаже квартиры подразумевает, что продавец максимально быстро предоставит в банк все необходимые документы. Если по какой-либо причине этого не произойдет либо сделка будет проведена с некоторыми нарушениями изначально оговоренных условий, получение денег продавцом будет проблематичным. Эскроу-счет более гибок к документации.

- Страхование средств на счету не более 1.4 млн. рублей банковского депозита, тогда как суммы при покупке недвижимости обычно выше. Так что для сделки рекомендуется очень надежный банк. В эскроу-счете страховая сумма до 10 млн. рублей.

- Дополнительное время ожидания. Оно возникнет в результате перевода денег с аккредитива на счет продавца в другой банк. Эта процедура может занять несколько дней.

- Комиссии банков. Большинство банков предоставляют данную услугу за определенную плату. Учитывая суммы сделки, вряд ли комиссия в несколько тысяч рублей будет иметь серьезное значение, но все-таки.

Как мы видим, преимущества оплаты аккредитивом перекрывают его недостатки. Если надежность проведения сделки важнее возможности ускорить процесс передачи денег и сэкономить на комиссии, есть смысл присмотреться к данному варианту расчетов.

Где можно открыть аккредитив на выгодных условиях — обзор ТОП-3 надёжных банков

Аккредитивные расчёты предлагают большинство российских кредитных организаций. Однако условия у всех разные.

Мы позаботились о вас и подготовили мини обзор трех надежных банков с отличной репутацией и выгодными условиями.

ПАО «Уральский банк реконструкции и развития» (УБРиР) появился на российской банковско-финансовой арене в далёком 1990. Сегодня его сеть насчитывает 13 филиалов, 135 точек продаж и 19 точек кредитования на территории РФ. По данным ЦБ РФ УБРиР состоит в тридцатке крупнейших российских банков.

О его надёжности свидетельствуют следующие факты:

- имеет право работать со стратегическими и социально значимыми компаниями;

- его облигации находятся в ломбардном списке — они могут служить залогом при межбанковском кредитовании;

- утверждён инвестором проблемных банков для их финоздоровления.

Банк предлагает различные банковские продукты и услуги частным лицам, представителям малого и среднего бизнеса, корпоративным клиентам и инвесторам.

Продуктовое предложение УБРиР:

- кредитование;

- депозитные операции;

- карточные продукты;

- переводы;

- интернет-эквайринг.

Это только малая часть возможностей Банка. Изучите более подробно условия и тарифы на его сайте.

2) ВТБ 24

Это банковское учреждение предлагает разнообразную линейку банковских продуктов и услуг для физлиц и представителей малого/среднего бизнеса.

1062 офиса в 72 российских регионах предлагают:

- разнообразное кредитование;

- аккредитивы;

- вклады;

- депозитарные ячейки;

- дистанционное обслуживание;

- карточные продукты;

- денежные переводы;

Банк предлагает аккредитив при покупке недвижимости за счет ипотечных кредитных средств на выгодных условиях. Частично тарифы представлены .

Более подробно об условиях читайте на сайте либо узнавайте при посещении офиса. Звоните на телефон «горячей линии», звонок бесплатный.

Сбербанк России — лидер банковского сектора РФ, основной кредитор экономики страны. Кредитная организация насчитывает 14 территориальных учреждений, 16 500 отделений в 83 субъектах РФ.

Сбербанк имеет широкую сеть зарубежных представительств в 22 странах: Великобритании, Турции, США, Германии, Китае, Индии, странах СНГ и т.д.

Услугами Сбербанка России пользуются более 70% россиян и свыше 11 млн зарубежных клиентов.

Сбербанк открыт для всех клиентских групп: физлиц, малого, среднего, крупного и крупнейшего бизнеса. Команда Банка насчитывает более 325 тыс. высококлассных специалистов. Порядка 250 тыс. сотрудников ежегодно проходят повышение квалификации.

Доступность, высокое качество, передовые технологии, широчайший набор банковских продуктов и услуг — преимущества, выгодно отличающие Сбербанк от других банков РФ.

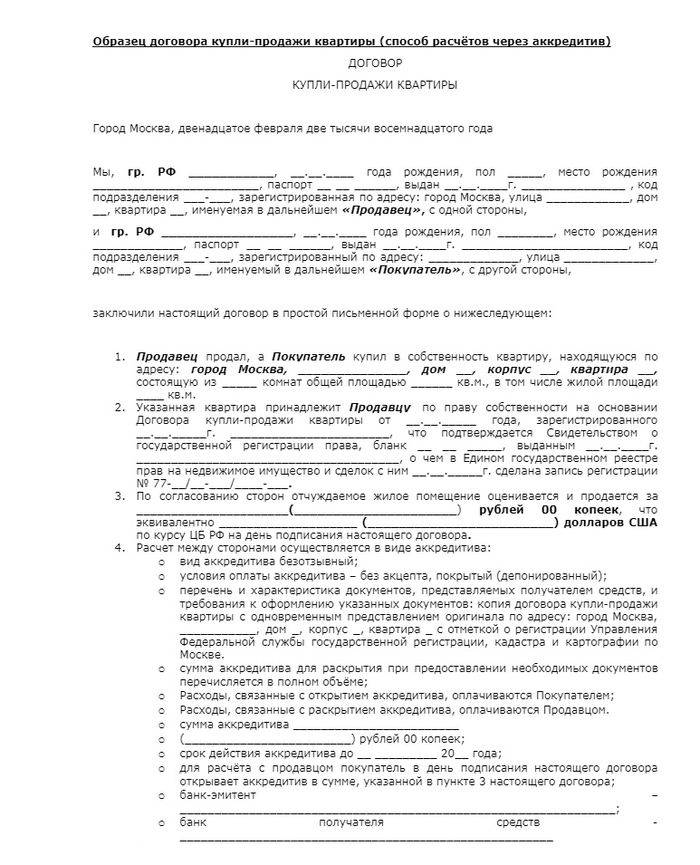

Образец договора купли-продажи квартиры через аккредитив

Договоренность об отчуждении жилья, которое проходит через АС, содержит универсальные и специальные пункты. К первым относятся те позиции в документе, которые считаются типичными для всех сделок по отчуждению недвижимого имущества. Это название договора, дата, место его составления, полномочия контрагентов, срок действия, порядок, период выполнения обязательств, ответственность.

Бланк соглашения купли-продажи через АС

Кроме этого, подписанты должны указать специальные сведения:

- организацию-эмитента, организацию-исполнителя (или объединить эти две функции в лице единой структуры);

- список бумаг, нужных для получения забронированной суммы;

- сроки осуществления оплаты;

- порядок погашения банковской комиссии.

При этом обязанность оплаты банковских услуг чаще всего возлагается на инициатора применения дополнительных защитных мер. Однако защищенными в конечном итоге становятся оба контрагента, поэтому они могут договориться поделить затраты.