Актуальные бланки и образцы

Поскольку не все документы, которыми оформляются операции по наличным расчетам, были упразднены в связи с введением онлайн-касс, перечислим, какие кассовые документы отменили в 2020 году, а какие продолжают применяться. Так, к примеру, при наличных расчетах внутри учреждения придется формировать специальные бланки.

Ключевое назначение расчетов наличностью в учреждении — это выдача подотчетных денег. Например, из кассы выдается наличность на покупку материалов, командировочные расходы сотрудников и прочие выплаты. Оформление таких операций в кассе учреждения проводится особым образом.

Все расходные операции, то есть выбытие налички из кассы, оформляются расходным кассовым ордером.

Так, к примеру, следует оформить выдачу денег работнику учреждения.

Операции по поступлению наличности в кассу оформляем приходным кассовым ордером.

Причем поступления могут быть не только от работников, но и с расчетного счета банка в кассу организации. Например, учреждение выдает заработную плату и пособия наличными.

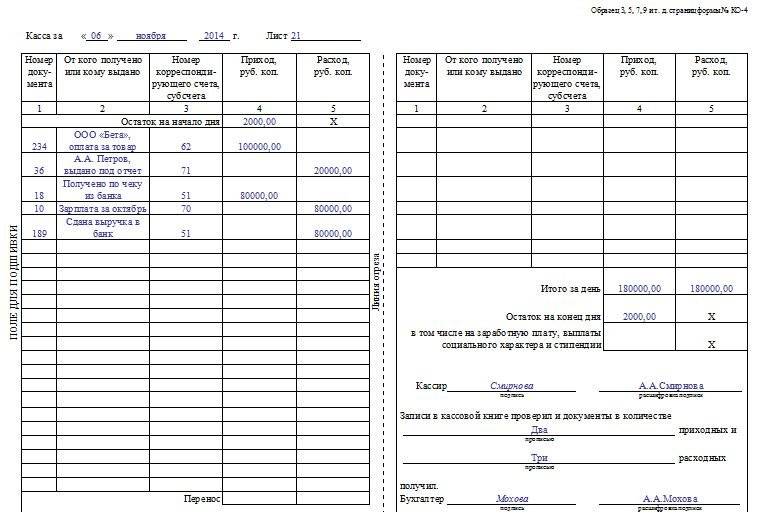

Все расходные и приходные операции регистрируются в специальном документе — кассовой книге, учитывая хронологический порядок регистрации и ведения бухгалтерских данных.

Ответственность при выявлении нарушений кассовой дисциплины

Вне зависимости от того, по чьему недосмотру и упущению возникли проблемы с кассовой дисциплиной, при обнаружении нарушений налоговые специалисты могут либо на первый раз вынести предупреждение, либо сразу наложить штраф. Степень меры административного и финансового воздействия зависит от того, насколько велика ошибка.

- Предупреждение может быть вынесено исключительно за отсутствие или неправильное использование контрольно-кассовой техники, и только при условии, что в течение проверяемого периода, не было выявлено других серьезных нарушений.

Также отделаться предупреждением может организация, руководство которой вовремя направило в налоговую службу ходатайство с просьбой о вынесении предупреждения и обязательства устранить найденные нарушения.

- Штраф накладывается при нарушении таких норм ведения кассы, как неправильное оприходование выручки и превышение максимально возможного лимита наличных средств. Размеры штрафов зависят от организационно-правовой формы предприятия. Если это индивидуальный предприниматель, то, как физическое лицо, выполняющее определенные должностные функции, он будет подвержен штрафу от 4 до 5 тыс. рублей.

Если нарушения выявлены в ходе выездной проверки юридического лица, то есть предприятия или организации в статусе, например, ООО, то штраф будет в десять раз выше: от 40 до 50 тыс. рублей.

В последнем случае, должностное лицо, допустившее ошибку, к примеру, главный бухгалтер, старший кассир или даже директор предприятия, также может понести финансовую ответственность за неправомерность своих действий – штраф для него составит сумму от 4 до 5 тыс. рублей.

Как свидетельствует практика работы организаций и предприятий различных сфер деятельности, гораздо выгоднее сразу наладить правильное профессиональное ведение бухгалтерии. В противных случаях, выявление нарушений и ответственность при проверках неизбежна. При этом следует помнить о том, что выездные налоговые проверки проводятся, как правильно в самые неподходящие моменты.

Нерадивых представителей бизнеса, особенно тех, кто не в первый раз попался на пренебрежении к закону, налоговики «берут на карандаш» и проверяют чаще, чем законопослушных предпринимателей.

Выдача денег подотчётным лицам

Выдача в подотчёт

Иногда возникает необходимость выдать деньги сотрудникам на различные расходы, связанные с исполнением служебных обязанностей. Например, в качестве командировочных, или на хозяйственные нужды. Работники в таком случае именуются подотчётными лицами, а деньги – также подотчётными.

Название происходит оттого, что сотрудник, которому была выдана сумма из кассы таким образом, должен в определенный срок предоставить в бухгалтерию организации авансовый отчёт о тратах. К отчёту прилагаются подтверждающие документы. Такими документами являются, например, чеки. Срок, который даётся сотруднику ООО или ИП составляет до 3 дней с момента окончания времени (но этот срок может быть изменен в соответствии с внутренними нормативными документами), на которое выдавались деньги или выхода его на работу.

Выдача денег под ответственность сотрудника происходит на основании его заявления. Оно пишется в произвольной форме на имя руководителя компании или индивидуального предпринимателя и в нём указывается необходимая сумма, срок, а также цель её получения.

Потраченные работником личные деньги обязательно должны быть компенсированы, если эти расходы подтверждены чеками и авансовый отчет утвержден. Делается это также на основании заявления.

Отчёт о потраченных деньгах от работника важен также для взаимоотношений с фискальными органами. Дело в том, что без них эти средства не будут зачислены в качестве расходов для снижения налоговой базы.

Нюансы для ИП и ООО

Начинающие предприниматели часто задают вопрос: кто имеет право работать с кассой и финансами? В маленьких фирмах и компаниях заведует наличностью обычно сам руководитель — он получает деньги за заказы и товар, рассчитываясь с поставщиками и выплачивая заработную плату сотрудникам. Если компания крупная, то заниматься финансами может как специально обученный кассир, так и бухгалтер.

Следует понимать отличие кассового аппарата от кассы предприятия

Следует понимать отличие кассового аппарата от кассы предприятия

Для предпринимателей необходимо иметь:

- ПКО (приходной кассовый ордер). Он составляется, когда предприятие получает наличность. В случае если у вас имеется кассовый аппарат, то можно выписывать единый ПКО на конец рабочего дня.

- РКО (расходный кассовый ордер). Он составляется, когда предприятие передает наличность. Назначение может быть любое, будь то заработная плата, оплата за сырье или налоги.

- КО-4 (кассовая книга). В ней указываются сведения обо всех выписанных ПКО и РКО. Ответственное лицо обязано постоянно контролировать правильность оформления и сверять остатки по КО-4.

- КО-5 (книга учета). В случае если в вашей компании работает два и более кассира, то в книгу вносятся все манипуляции, проходящие между ними (получение, передача и пр). При этом каждая операция подтверждается подписями.

- Ведомости (платежная, расчетно-платежная). Выплата заработной платы, передача денег и прочие движения отмечаются и фиксируются с соответствующими подписями.

Первичка

Все выплаты, приём и хранение денег должны осуществляться уполномоченным лицом — кассиром. При отсутствии такой должности предприниматель может сам взять на себя эту функцию или доверить её бухгалтеру, который выполняет обязанность по оформлению финансово-хозяйственной деятельности. В любом случае, назначение уполномоченного лица необходимо. Кассовая дисциплина требует заполнение следующих обязательных документов:

- ПКО, или приходного кассового ордера;

- РКО, или расходного кассового ордера;

- кассовой книги;

- расчётно-платёжной ведомости.

Документальное оформление может проводиться в письменной форме, с использованием компьютерной техники на бумажных носителях. Заверение документа происходит собственноручно посредством личной подписи предпринимателя или уполномоченного лица. Также имеется возможность электронного ведения кассовых документов. В этом случае они должны быть заверены электронными подписями.

Основные проводки для отражения кассовых операций

Представим основные операции с наличными деньгами бюджетного учреждения в виде таблицы.

Наименование операции | Счет дебета | Счет кредита | Первичные документы |

|---|---|---|---|

Поступление наличных в кассу учреждения с лицевого счета | 0 201 34 510 | 0 210 03 660 | ПКО (ф. 0310001) Кассовая книга (ф. 0504514) |

Поступила оплата за оказание возмездных услуг | 2 201 34 510 | 0 205 00 000 | ПКО (ф. 0310001) Квитанция (ф. 0504510) Кассовая книга (ф. 0504514) |

Выданы деньги под отчет | 0 208 00 000 | 0 201 34 610 | РКО (ф. 0310002) Кассовая книга (ф. 0504514) |

Наличные, превышающие лимит кассы, переданы на лицевой счет учреждения | 0 201 03 560 | 0 201 34 610 | РКО (ф. 0310002) Кассовая книга (ф. 0504514) |

Операции проведены в рублях. Одновременно следует сделать записи по забалансовым счетам: по счету 17 при поступлении, по счету 18 при выбытии из кассы.

Какие нужно вести кассовые документы?

Кассовые операции

Обязанность вести кассовые операции возлагается на кассира, при наличии большого числа которых назначается старший кассир. Заменять кассира может или ИП, или руководитель организации.

В его роли может выступать главный бухгалтер, руководитель или тот же кассир

Важно, чтобы на него официально возлагались обязанности такого рода

В 2015 и 2016 году перечень необходимых для заполнения документов выглядит так:

- ПКО или Приходной ордер. С его помощью ведётся учёт каждого прихода денежных сумм в кассу. Периодичность заполнения зависит от того, использует ли ООО или ИП ККМ или бланки строгой отчётности. Если да, то делается это только по итогам рабочего дня или рабочей смены.

- РКО или Расходный ордер. В отличие от приходного, в него заносятся данные о выдаче наличности. Такой ордер подписывается лицом, несущим ответственность за бухгалтерию организации.

- Форма КО-4 или Кассовая книга. Данные обо всех ПК и РКО заносятся именно в неё. В случае если операций в течение рабочего дня или смены не было, она не заполняется. Каждый раз, заканчивая работу, кассир сверяет данные из неё с ордерами и указывает, сколько наличности осталось в кассе.

- Форма КО-5 или Книга учёта. Ведётся для того, чтобы, если работает несколько кассиров, те могли передавать дела между собой, а также старшему кассиру. Все записи подтверждаются подписями как кассиров делавших записи, так и старшего.

- Ведомости – расчётно-платёжная и платёжная – выписываются при выдаче денег на зарплату или другие выплаты сотрудникам.

На сегодняшний день ведение кассовой документации возможно отнюдь не только в бумажном виде, но и в электронном. В первом случае заполнение возможно как от руки, так и машинным способом, а вот подписи лиц, несущих ответственность, должны быть собственноручными. Во втором случае оформление происходит с использованием техники, а подпись ставится электронная.

Лимит при упрощённом порядке

В 2015-2016 гг., как и в 2014 году, существуют категории субъектов предпринимательской деятельности, на которых больше не распространяется контроль остатка в кассе. Так, с 01.06.2014 г. от лимита освобождены индивидуальные предприниматели. Также он перестал быть нужен для ООО, имеющих выручку менее 800 миллионов рублей в год и менее 100 наёмных рабочих.

Лимит как устанавливается, так и отменяется внутренним приказом по организации. Опираться такой документ должен на соответствующее Указание Банка России и в нём должна содержаться формулировка, указанная в данном документе.

Применение контрольно-кассовой техники

Вступление в силу Федерального закона от 03.07.2016 № 290-ФЗ вносит в порядок ведения КО значительные изменения, во многом усложняющие кассовую дисциплину для юридических лиц и ИП.

Материалы по теме

Кассовая дисциплина: что изменилось, на что обратить внимание

Кассовая дисциплина в 2020 году такова:

- операции по приему наличных денежных средств осуществляются с применением контрольно-кассовой техники;

- ККТ обеспечивает передачу данных о наличных расчетах в адрес налоговых органов в режиме реального времени (т. е. онлайн);

- покупателю выдается чек, который также может быть отправлен на электронный адрес или абонентский номер покупателя (что не отменяет обязанности выдачи чека).

Законом предусмотрена регистрация контрольно-кассовой техники в электронном виде через кабинет ККТ на сайте ФНС России. Также на официальном сайте ФНС России в 2020 г. размещена справочная информация о том, что собой представляет новый порядок применения контрольно-кассовой техники, и, в частности, перечислены модели и экземпляры ККТ, отвечающие требованиям нового законодательства.

Таким образом, новшества связаны с дополнительными расходами участников наличных расчетов.

Вместе с тем в некоторых случаях имеется возможность снизить указанные расходы. Так, для ИП на ЕНВД или на патентной системе разрешено применение налогового вычета на расходы по приобретению контрольно-кассовой техники из списка ФНС. Размер таких расходов ограничен суммой в 18 000 рублей на единицу ККТ.

Кроме того, для организаций и предпринимателей, осуществляющих свою деятельность с применением контрольно-кассовой техники в населенном пункте, признанном региональными властями труднодоступным и отдаленным, разрешены операции в 2020 г. без подключения к Интернету, т. е. в офлайн-режиме. Критерии установлены Приказом Минсвязи от 05.12.2016 № 616 «Об утверждении критерия определения отдаленных от сетей связи местностей» (основной — численность населения не превышает 10 000 человек). Органы госвласти субъекта РФ формируют и размещают в свободном доступе перечни местностей, в которых разрешено применение контрольно-кассовой техники в автономном режиме. Это означает, что если населенного пункта, в котором предприниматель осуществляет свою деятельность, нет в данном списке, применять технику в офлайн-режиме нельзя.

Применение контрольно-кассовой техники

Все фирмы и ИП, связанные с оказанием услуг населению, могут не применять контрольно-кассовую технику в части своей деятельности, которая связана с оказанием услуг населению. Однако при этом они должны выдавать бланки строгой отчетности (пункт 2 статьи 2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт»).

Бланки должны быть изготовлены в типографии либо сформированы с использованием автоматизированных систем (простой компьютер не подойдет). К автоматизированной системе предъявляются повышенные требования. Как минимум она должна иметь защиту от несанкционированного доступа, фиксировать все операции с бланком, а также присваивать документу уникальный номер (Положение, утвержденное постановлением Правительства РФ от 06.05.2008 № 359 «О порядке осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники»).

Что касается формы бланка строгой отчетности, то, как правило, используют бланки произвольной формы, поскольку типовой формы нет. Перечень реквизитов, которые должны присутствовать в самостоятельно разработанном бланке, приведен в пункте 3 Положения № 359. Самостоятельно разработанный бланк утверждается приказом руководителя.

Если бизнес не связан с услугами для населения, то по общему правилу нужно применять контрольно-кассовую технику. То есть всем «упрощенцам», торгующим товарами или оказывающим услуги юрлицам, ее применения не избежать. А вот для такой же работы на ЕНВД или патенте иметь кассовый аппарат необязательно. Достаточно выдавать товарные чеки, квитанции или другие документы, подтверждающие прием денежных средств.

При этом обратите внимание: если покупатель не требует подтверждающий документ, можно ничего не выписывать. Такое правило установлено пунктом 2.1 статьи 2 Закона № 54-ФЗ

А если документ покупателю необходим, в нем согласно требованиям этого же пункта должна содержаться следующая информация:

- наименование, порядковый номер и дата выдачи документа;

- реквизиты продавца – его наименование (ФИО ИП), ИНН;

- наименование и количество оплачиваемых товаров (работ, услуг);

- сумма оплаты (в рублях);

- должность и ФИО лица, выдавшего документ, а также его личная подпись.

Чеки и квитанции – это уже документы нестрогой отчетности. И изготовить их можно даже на обычном принтере (письмо УФНС России по г. Москве от 17.10.2011 № 17-15/100028).

Если ведется бизнес, то в отношении его видов, которые перечислены в пункте 3 статьи 2 Федерального закона № 54-ФЗ, применять кассовый аппарат не требуется. В отношении этих видов деятельности ничего не говорится о том, какие документы нужно выставлять вместо чеков контрольно-кассовой техники. А значит, покупателю вообще ничего выдавать не требуется.

Не применять контрольно-кассовую технику и не выдавать покупателю какие-либо документы вместо кассовых чеков могут лица, работающие в так называемых отдаленных или труднодоступных местностях. Перечень таких мест утверждается субъектами Российской Федерации. При этом к отдаленным и труднодоступным местностям не относятся города, районные центры и поселки городского типа (пункт 3 статьи 2 Федерального закона № 54-ФЗ).

Расходование наличной выручки

Кассовую выручку фирмы и ИП могут расходовать только на определенные цели. Так, нельзя тратить кассовую выручку на оплату аренды недвижимости, выдачу и возврат займов (процентов по ним), операции с ценными бумагами, организацию и проведение азартных игр. Прежде необходимо снять деньги с расчетного счета (указание Банка России от 07.10.2013 № 3073-У «Об осуществлении наличных расчетов»). При этом ИП может использовать банковскую карту, оформленную на него как на физическое лицо, а не как на ИП. Действующий порядок это не запрещает. При этом суммы, снятые предпринимателем с личного расчетного счета и внесенные в кассу, не отражаются в его налоговом учете (письмо Минфина России от 08.07.2009 № 03-11-09/241).

| Цель | Предельная величина наличных расчетов |

|---|---|

| Зарплата и иные выплаты социального характера | Ограничений нет |

| Выдача наличных предпринимателю на личные нужды, не связанные с предпринимательской деятельностью | Ограничений нет |

| Оплата товаров (кроме ценных бумаг), работ, услуг | 100 000 руб. в рамках одного договора |

| Выдача денег работникам под отчет | Ограничений нет |

| Возврат за оплаченные ранее наличными и возвращенные товары, невыполненные работы, неоказанные услуги | 100 000 руб. в рамках одного договора |

| Выдача наличных при осуществлении операций банковским платежным агентом | 100 000 руб. в рамках одного договора |

Одно из основных нарушений кассовой дисциплины – превышение лимита расчетов наличными. При расчетах наличными деньгами действует лимит в 100 тысяч рублей. Но не всегда ясно, как его считать. К примеру, какие суммы нужно учитывать, чтобы не нарушить лимит, если стороны не оформили договор на бумаге, или когда вместо одного договора оформили несколько однотипных, чтобы разбить платежи и сделать их меньше 100 тысяч рублей?

Лимит расчетов наличными денежными средствами действует в рамках одного договора (пункт 6 указания Банка России от 07.10.2013 № 3073-У). Однако компании иногда не оформляют договор письменно. Например, когда поставщик выставляет счет на оплату, а затем отгружает покупателю товары по накладной. В этом случае лимит нужно считать по каждой отгрузке товаров. Ведь договор необязательно заключать в виде единого документа (пункт 3 статьи 434 ГК РФ).

Если поставщик выписывает покупателю счет, в котором указаны наименование и количество товаров, то этот документ является офертой, то есть предложением заключить договор. Оплата счета означает, что покупатель принял предложение на сделку и согласен с ценой (пункт 1 статьи 435, статья 438 ГК РФ). Поэтому в данном случае компании заключают разовые сделки купли-продажи (постановление Восьмого арбитражного апелляционного суда от 17.12.2013 по делу № А75-4466/2013).

Таким образом, покупатель может оплатить товары наличными деньгами, если их суммарная стоимость по накладной не превышает 100 тысяч рублей. Но претензии инспекторов возможны, если у компании действует долгосрочный договор поставки. Тогда безопаснее определять лимит по этому договору с учетом всех разовых поставок товаров. Иначе инспекторы могут оштрафовать покупателя или поставщика. Впрочем, если в накладных и счетах-фактурах поставщик не приводит ссылку на основной договор, то штраф можно оспорить в суде (постановление Третьего арбитражного апелляционного суда от 09.04.2013 по делу № А33-18496/2012).

Некоторые компании считают, что лимит действует при расчетах в течение одного дня, поэтому перечисляют оплату контрагенту несколькими платежами, например в течение недели. Однако лимит распространяется на один договор и от периодичности платежей не зависит. Но если с контрагентом заключили несколько разных договоров, то компания вправе рассчитываться по ним на сумму более 100 тысяч рублей, в том числе в течение дня.

В чем состоит соблюдение кассовой дисциплины

Кассовая дисциплина должна соблюдаться всеми сотрудниками предприятия, будь это бухгалтеры, руководители или рядовые сотрудники.

Все правила сведены в четыре главных нормативных документа:

- указание Банка РФ от 11.03.2014 № 3210-У, где содержатся правила, которые должны соблюдать при осуществлении операций организации и индивидуальные предприниматели;

- указание ЦБ РФ от 07.10.2013 № 3073-У, где содержатся правила проведения расчетов с помощью наличных средств;

- закон РФ от 22.05.2003 № 54-ФЗ, в котором определены правила использования ККТ;

- постановление Правительства РФ от 23.07.2007 № 470, в котором приводится порядок регистрации ККТ.

Если обобщить правила работы с кассой, то они вкратце таковы:

- Кассиром должен быть назначен отдельный работник, обладающий соответствующей квалификацией и имеющий знание кассовой дисциплины. С ним заключается договор о материальной ответственности. Допускается, чтобы кассу вел сам руководитель предприятия (такое практикуется в небольших организациях) или индивидуальный предприниматель, не имеющий в штате бухгалтера или ведущий бизнес без наемных работников.

- На предприятии должны быть созданы условия по надежному хранению кассовых документов.

- Все кассовые операции проводятся с обязательным оформлением документов, для которых установлены строгие формы и заполнять которые следует по установленным правилам. Момент совершения операции должен совпадать с моментом оформления соответствующего документа. Выручка, получаемая вне кассы, может быть оприходована в конце дня.

- Поступление выручки в операционную кассу в обязательном порядке должно проходить через ККТ и сопровождаться пробитием кассового чека. Такой порядок оговорен в ст. 5 закона № 54-ФЗ.

- Кассир при получении денежных средств должен проверить подлинность сдаваемых денежных знаков. Кроме того, есть определенный порядок проверки количества поступающих и выдаваемых сумм.

- Соблюдение кассовой дисциплины подразумевает, что пришедшая в кассу выручка может расходоваться в строго ограниченных целях, как-то: выдача заработной платы, расчеты с покупателями и поставщиками, оформление подотчетных средств. Индивидуальным предпринимателям разрешается брать из кассы наличные деньги на свои нужды, не определяя цели.

- Законодательством установлены предельные суммы, которые можно проводить при оформлении операций между организациями и если организация сотрудничает с ИП, — это 100 000 руб. по каждому договору. Если организация ведет расчеты с физическими лицами, ограничений нет. Не установлен предел и для ИП при изъятии из кассы денег для личных нужд.

- Установлены строгие правила и для оформления подотчетных средств. Так, выдаются соответствующие суммы по распоряжению руководителя (в виде служебной записки, например). Отчитаться сотрудник предприятия должен в течение 3 рабочих дней после истечения срока, в течение которого эти деньги должны были использоваться. Оставшиеся деньги следует вернуть в кассу. Если сотрудник задержит их, соответствующая сумма будет удержана в соответствии со ст. 137 ТК РФ из заработной платы нарушителя кассовой дисциплины.

- На предприятии должен быть определен лимит остатка наличных средств в кассе в конце рабочего дня (или смены). В указании Банка РФ № 3210-У приводятся два возможных варианта расчета данного остатка. Но для соблюдения кассовой дисциплины одно условие обязательно: превышение над пороговой суммой должно быть сдано в банковское учреждение. Превышать данный показатель разрешается только в те дни, когда выплачивается заработная плата.

- Нормы, содержащиеся в ст. 9 закона РФ от 10.12.2003 № 173-ФЗ, позволяют проводить по кассе денежные средства в наличной иностранной валюте. Как правило, такие операции связаны с командировочными расходами на зарубежные поездки. В ограниченном числе случаев допускается рассчитываться таким путем с резидентами РФ.

Если предприятие или ИП учитывают свои операции по упрощенному варианту, то кассовые операции они могут вести тоже в упрощенном виде. Это означает, что им разрешается не оформлять кассовые документы, соответственно, не устанавливают они и лимиты.

Дополнительные изменения за 2016-2017 год

В 2016-2017 году в ведении кассовой дисциплины произошли следующие изменения:

- Необходим переход на онлайн-кассы

- При ведении документации в электронном формате не нужно наличие их аналогов на бумажном носителе;

- Если при заполнении бланка в электронном виде допущена ошибка, исправлять ее нельзя, можно удалить неправильно заполненный документ и оформить новый;

- Больше не нужно заполнять вторую страницу кассовой книги (отчет кассира);

- Если хозяйственные операции не проводились, заполнять кассовую книгу не нужно;

- Теперь в расходных ордерах не нужно вручную прописывать суммы;

- В ведомости о зарплате сохранилась графа о депонированных суммах, но вести специальный реестр теперь не нужно;

- Сменные кассиры могут не заполнять расходные ордера.

Также собираются принять Федеральный закон об изменениях в использовании кассовой техники. Он действует пока только в проекте, но проводилось уже достаточно много экспериментов, в соответствии с которыми правительство склоняется в пользу его принятия. Основными инновациями, предусмотренными в данном Законе, являются:

- Печать чеков для последующей передачи покупателям;

- Создание электронного чека;

- Отправление электронных чеков в налоговые инспекции.

Некоторые правила ведения документации

Существуют определенные правила ведения кассовой документации, соблюдение которых обязательно на 2015 и 2019 год. Так, для кассовых документов не разрешается делать какие-либо исправления, пометки, поправки и так далее. На этапе первичного учета средств применяются специальные формы. Они могут заполняться вручную, но при этом можно использовать чернила только определенного цвета. Если бланк испорчен, то он перечеркивается двумя линиями, параллельно расположенными друг относительно друга.

2019 год – правила ведения кассовых операций будут изменены. Рассмотрим основные из них.

Можно будет вести отчетность в электронной форме, но при этом она должна предполагать наличие электронной подписи.

Все документы могут заверяться не только кассиром, а также руководителем предприятия или главным бухгалтером предприятия.

У кассира обязательно должен быть штамп, который подтверждает его право вести документацию.

Для ведения отчетности используются только специальные бланки, которые также должны содержать необходимый перечень реквизитов.

Если появилась депонированная сумма наличности, то отметить ее нужно будет только после того, как будет выплачена заработная плата работникам предприятия.

https://youtube.com/watch?v=RkqvQIcKgmc

Разрешается вести кассовую документацию с помощью программ электронной формы с 2017 года, однако по завершению отчетного периода документацию необходимо будет перенести на бумагу, распечатать и сшить. Такие документы должны заверяться ответственными лицами при помощи подписей от руки. При несоответствии требований начисляются штрафы.

Одним из самых важных рабочих моментов при ведении кассовой отчетности является лимит на остаток кассы. Он предполагает остаток средств, который может находиться в кассе на момент завершения рабочего дня. Такие лимиты устанавливаются приказом по предприятию. В 2019 году некоторые индивидуальные предприятия могут не устанавливать таких лимитов.

Руководствуясь правилами ведения кассовой деятельности, лимит на остаток в кассе наличности должно устанавливать предприятие, расчет таких данных должен производиться каждый год. Для расчета используются данные на предыдущий отчетный год. Как может рассчитываться лимит на остаток наличности? Для этого применяется два основных метода. Первый вариант — используется сумма наличных средств, которая поступает наличными, а во втором – сумма, которая выдается из кассы. Чем суть этих методов отличается?

Метод первый

Рассчитывается отношение суммы кассовой наличности, которая поступила наличностью, к расчетному периоду. Лимит будет получен как произведение полученного результата и периода инкассации. Касательно отчетного периода, то он должен находиться в пределах до 92 дней.

Метод второй

Берем сумму средств, которые поступают, делим ее на количество дней отчетного периода. После этого результат умножим на период инкассации.

Эти два метода аналогичны, отличается тем, какие суммы средств использовать для расчета лимита.

Нормативные документы и законы

Чтобы соблюдать кассовую дисциплину на предприятии, необходимо выполнять конкретные правила, предусмотренные следующими нормативными документами:

- Указание Центробанка РФ (Банка России), зарегистрированное 11.03.2014 под номером 3210-У. Этим регламентом устанавливаются правила совершения транзакций по кассе для всех хозяйствующих субъектов, работающих с наличностью. Данный порядок является обязательным как для организаций, так и для индивидуальных предпринимателей.

- Указание Центробанка РФ (Банка России), зарегистрированное 07.10.2013 под номером 3073-У. Этим документом устанавливается порядок наличных расчетов.

- Закон РФ, регламентирующий правила использования контрольно-кассовой техники (ККТ). Речь идет о нормативном акте ФЗ-54, зарегистрированном 22.05.2003.

- Закон РФ, регулирующий порядок использования онлайн-касс. Документ зарегистрирован 03.07.2016 под номером ФЗ-290. Этим нормативным актом были внесены значительные изменения в ФЗ-54, поэтапное внедрение которых предполагается в 2017-2019 годах.

Какую документацию нужно вести

Документация составляется бухгалтером фирмы либо другим лицом, уполномоченным на это. Им может быть сам руководитель или предприниматель, кассир и т. д. Главное, чтобы с этим гражданином был заключен договор, согласно которому тот должен заниматься ведением бухгалтерского учета компании. Документы, которые должны при этом составляться в 2019 году, перечислены в табл.

Документация из этого перечня может существовать не только на бумаге, но и в электронном виде

В первом случае она пишется от руки или с применением какой-либо техники и подписывается с использованием обычной шариковой ручки, а во втором — составляется на компьютере (важно иметь на нем программное обеспечение для защиты от взлома), а подписывается электронными подписями. Другие бумаги, касающиеся работы с ККМ и не внесенные в вышеприведенный список, не имеют отношения к рассматриваемым здесь вопросам