Как предоставить отчетность по ЕНВД

Отчетный период по ЕНВД составляет квартал. То есть ИП и ООО, работающие на этом режиме, обязаны сдавать декларацию раз в 3 месяца. Срок сдачи декларации по ЕНВД — до 20 числа следующего месяца после окончания отчетного квартала.

Подать заполненный бланк отчета в 2017 году можно несколькими вариантами: электронным — на сайте ФНС или с помощью программ-операторов электронного документооборота. Для ИП и ООО с численностью работников до 25 человек приемлем только этот вариант предоставления отчетности; используя бумажный носитель — в этом случае генеральному директору ООО или индивидуальному предпринимателю нужно лично принести декларацию в ИФНС.

В этом случае нужно предоставить документ в двух экземплярах. Один из них останется в налоговой инспекции, а второй с отметкой о сдаче будет возвращен ИП или генеральному директору.

Также можно воспользоваться услугами почты. Доказательством сдачи отчетности в этом случае являются опись вложения письма и квитанция об отправке данной корреспонденции. Декларацию также может сдавать не сам руководитель, а кто-то из его сотрудников. Но в этом случае на него должна быть обязательно оформлена нотариальная доверенность.

Бланк декларации доступен к скачиванию на сайтах информационно-правовых систем. В него включается титульный лист и 3 раздела. По общепринятому правилу внесение данных начинают со второго раздела. В нем указывают параметры, которые подставляются в формулу расчета налогового платежа: кол-во единиц физического показателя, базовая доходность, значение коэффициентов К1 и К2, информация об адресе и сфере деятельности ИП или ООО.

В третьем разделе декларации корректируется сумма обязательного платежа на сумму страховых взносов, которые перечислены за работников предприятия. В итоге будет получена окончательная сумма налога. Именно эту сумму нужно прописать в первом разделе декларации.

На титульном листе декларации вписываются общие данные о предприятии (наименование, ОКТМО, ИНН, КПП), дата составления документа и подпись должностного лица.

С 2017 года введен новый бланк декларации, который существенно отличается от предыдущей версии

Пример расчета ЕНВД

Как образец допускается проанализировать ежеквартальный подсчет единого налога для непродовольственного торгового центра раздельной торговли. Предположим, применяемая нужная зона торгового места имеет площадь 75 квадратных метров.

При базисной прибыльности за 1 квадратный метр, учрежденной в размере 1800 руб., величине физического признака в 75 кв.м. и определенных коэффициентах: К1 равен 1,148, К2 равен 0,7.

Величина налоговой основы получена посредством последующих расчетов:

1800 рублей × 75 квадратных метров × 3 месяца × 1,148 × 0,7 = 325458 руб.

В этом случае сумма единого налога составит:

325458 × 15/100 = 48819 руб.

В случае, если трейдерская организация расплатилась за участок, внеся неотъемлемые страховые вклады в пенсионное страхование в сумме 22760 руб., данный коэффициент составит меньше 50% с совокупной ставкой налога.

Разница меж приобретенной величиной ЕНВД и неотъемлемыми страховыми вкладами достаточно одинакова:

48819 – 22760 = 26059 рублей

Итого, предприятию следует уплатить в госбюджет общий сбор в сумме 26059 руб.

Плюсы и минусы вменёнки

К преимуществам перехода на единый налог на вменённый доход относятся:

- Значительно большая простота ведения бухгалтерской отчётности. Сотрудникам отдела не придётся вычислять НДС из суммы дохода, определять, сколько в отчётном периоде необходимо заплатить за находящееся в распоряжении ИП или юрлица имущество, а потом суммировать получившиеся значения с налогом на прибыль. То же касается и деклараций: заполнить одну электронную форму для уплаты значительно проще, чем несколько разных.

- Возможность сократить численность сотрудников бухгалтерии ввиду уменьшения нагрузки, а следовательно, сэкономить на фонде оплаты труда.

- Прозрачность расчётов. Бизнесмен может влиять на размер ЕНВД, регулируя количество человек в штате.

- Несомненная выгода для ИП или юрлица, регулярно получающих значительную прибыль. Поскольку размер вменёнки не зависит от этого фактора, каждый квартал владелец бизнеса будет перечислять в бюджет фиксированную сумму, а остальные средства сможет направить на развитие предприятия, в том числе на приобретение производственных мощностей или на премии для особо отличившихся работников.

Недостатки ЕНВД, или, простыми словами, вменёнки:

- Ограниченная доступность. Перейти на упрощённую схему могут не все предприниматели, а только относящиеся к предусмотренным законодателем категориям.

- Сложность сотрудничества с крупными компаниями или организациями, платящими налоги по общей схеме. В стоимость продукции, произведённой ИП или юрлицом на вменёнке, по умолчанию не входит налог на добавленную стоимость, что приведёт к возникновению сложностей при взаиморасчётах.

- Возможность окончательного разорения для владельца бизнеса, не приносящего серьёзного дохода. Отсутствие прибыли за отчётный период не является основанием для неуплаты налога на вменённый доход: сколь бы неудачлив или неопытен ни был предприниматель, ему в любом случае придётся перечислить в Федеральную налоговую службу фиксированную сумму.

Кому доступно использование «вмененки»

Список видов деятельности, которым разрешено работать на «вмененке» перечислен в статье 346.29 Налогового Кодекса РФ. Но для того, чтобы перейти на режим ЕНВД, недостаточно найти там вид деятельности своего бизнеса. Список считается лишь рекомендацией, а уже разрешение на пользование специальным налоговым режимом выдают муниципальные власти. Перечень ОКВЭД размещен в городских/районных нормативных актах.

Так, согласно российскому Налоговому Кодексу ЕНВД могут использовать следующие виды деятельности:

- оказание бытовых услуг населению (например, ремонт одежды и обуви, починка и сборка мебели, фотоателье, химчистка, эксплуатация саун и бань и т. п.);

- ветеринарная медицина;

- общепит;

- размещение рекламных материалов;

- предоставление мест для временного проживания;

- транспортные перевозки и грузоперевозки.

Но принадлежность к вышеуказанному виду деятельности далеко не единственное условие чтобы ООО или ИП могло перейти на «вмененку». Этот налоговый режим с самого начала создавался для малых предприятий. В связи с этим и существуют определенные экономические критерии, установленные для коммерческих структур:

- средняя численность сотрудников за последний год должна составлять не более 100 человек;

- площадь торгового помещения — максимум 150 кв. м (это только размер торгового зала, площади подсобных помещений и складов при этом не считаются);

- остаточная стоимость основных средств — не более 150 млн руб.;

- ИП или ООО не должно принадлежать к «крупнейшим налогоплательщикам» региона;

- фирма не должна иметь форму простого товарищества или структуры доверительного управления;

- для ООО доля капитала юрлиц должна быть не более 1/4.

Особенностью ЕНВД является то, что этот налоговый режим заменяет несколько налогов одним комплексным, что значительно облегчает налоговые расчеты. Так, плательщика «вмененного» налога освобождается от уплаты налога на прибыль и налога на имущества, НДС.

При этом стоит помнить, что отменяются только те налоги, которые относятся к видам деятельности, относящимся к ЕНВД. То есть, налог не насчитывается на прибыль и имущество «вмененного» направления бизнеса. ИП и ООО как плательщики налоговов все также обязаны рассчитывать и уплачивать НДС по агентским и таможенным обязательствам.

Также плательщик ЕНВД обязан продолжать перечислять НДФЛ и страховые взносы за себя и своих работников. Невыполнение этой обязанности будет нарушением действующего законодательства, что повлечет за собой появление штрафных санкций и пени.

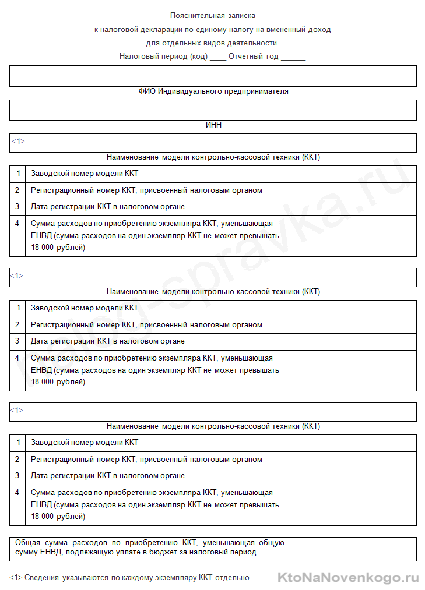

Пояснительная записка к налоговой декларации по ЕНВД

Для того чтобы мотивировать предпринимателей на приобретение контрольно-кассовой техники (ККТ), ФНС разрешила уменьшить размер ЕНВД на сумму, потраченную на приобретение ККТ (но не более 18 тыс. руб. за 1 экземпляр).

При подаче отчетности необходимо приложить пояснительную записку к налоговой декларации по ЕНВД. Ее бланк можно увидеть ниже:

*при клике по картинке она откроется в полный размер в новом окне

В этой статье мы затронули основные детали, касающиеся налогового режима ЕНВД, и дали общее представление о данном налоге. Разобраться с нюансами или уточнить неясные моменты можно на официальном сайте ФНС.

Условия перевода на систему ЕНВД и процесс его совершения

Условия, необходимые для перевода на ЕНВД для предприятий и для представителей частного бизнеса немного различаются. Так, переход разрешается предприятиям, если:

- доля участия сторонних юридических лиц в нем не выше, чем 25%;

- в штате компании работает не более 100 человек;

- режим работы предприятия действует в пределах одного образования муниципальной принадлежности;

- деятельность его не является частью обычного или доверительного сообщества;

- осуществляемый предприятием вид работ упомянут в местных правовых документах;

- налогоплательщик не является заведением, имеющим отношение к соцобеспечению, здравоохранению, образованию или общепиту;

- налогоплательщика нельзя причислить к разряду «выдающихся»;

- предприятие не сдает в аренду ни заправочные, ни газозаправочные станции.

Переход на ЕНВД для частника

Если же речь идет о переходе на эту систему частного бизнесмена, то требования к нему предъявляются следующие:

- на него должно работать меньше 100 сотрудников;

- режим работы должен быть введенным в области, являющейся муниципальным образованием;

- вид деятельности, который ведет предприниматель должен быть в числе перечисленных в местном правовом документе;

- он не может заниматься арендой газозаправочных и обычных заправочных станций;

- он не может быть членом обычного или доверительного сообществ.

Это возможно для тех, кто осуществляет следующие виды работ:

- торговля в розницу путем развоза или разноса товара;

- размещение объявлений рекламного содержания на транспорте;

- автомобильные перевозки пассажиров или груза.

Частные бизнесмены в этой системе налогообложения могут не вести ежемесячного бухучета.

Частные бизнесмены в этой системе налогообложения могут не вести ежемесячного бухучета.

Если все вышеперечисленные условия выполнены, то с начала года система налоговых начислений по этому предприятию будет проходить по системе ЕНВД, с учетом прибыли, определенной для его вида деятельности государством.

Снятие плательщиков ЕНВД с этой системы налогообложения тоже производится путем написания заявления в контролирующие органы.

Зачисление плательщиков на учет

Следует учитывать, что если у налогоплательщиков регион постановки на учет в контролирующих органах не совпадает с регионом, где они осуществляют деятельность, им вменяется в обязанность перевестись в регион непосредственного ведения деятельности.

Согласно нормативам законодательства, изменения в порядке зачисления плательщиков ЕНВД на учет и снятия с него проводятся исключительно в начале года, то есть, новая система начисления налога начинает применяться к ним с первого же дня следующего года.

Внесение в бюджет суммы единого налога проводится после подведения итогов налогооблагаемого периода. Полагающаяся к выплате сумма вносится не позжее 25 числа в первом же месяце наступившего после подотчетного квартала.

Преимущества и недостатки «вмененки»

ЕНВД – удобный режим для малого бизнеса, потому что он имеет много плюсов:

- упрощенный порядок ведения бухгалтерского и налогового учета для небольших компаний;

- замена нескольких налогов одним;

- использование корректирующих коэффициентов (К1 и К2), которые уменьшают налоговую базу с учетом внешних факторов и условий;

- простота оформления ежеквартальной отчетности: налог на вмененный доход предполагает заполнение одной декларации, состоящей всего из четырех листов;

- возможность уменьшать налоговую базу на величину страховых взносов, перечисленных во внебюджетные фонды за работников.

Несмотря на большое количество преимуществ, «вмененка» имеет существенные недостатки, которые обязательно нужно учитывать при выборе налогового режима:

- Ограниченность круга ИП и ООО, которые могут применять ЕНВД (этот налог доступен лишь для перечисленных в НК РФ сфер деятельности).

- Завышенные значения базовой доходности, не имеющие реального экономического обоснования. Законодатели не учли, что многие ИП, не имеющие наемных работников, заняты низкоприбыльными видами деятельности.

- Отсутствие зависимости величины бюджетного платежа от прибыли ООО или ИП. Вмененная система налогообложения выгодна для высокоприбыльных направлений работы, но совершенно неприменима для низкорентабельных организаций и коммерческих структур, терпящих убытки.

- Ограничение круга потенциальных контрагентов. Если ООО или ИП работает с крупными фирмами, «вмененка» для нее – это путь в никуда. Клиенты не станут сотрудничать с этой структурой, потому что отсутствие НДС в цене товара для предприятия на ОСНО означает удорожание продукта на 18%.

ЕНВД – оптимальный выбор для ООО и ИП с высоким уровнем дохода. Сумма налога не изменится с ростом выручки, и это выгодно для бизнеса. Если вы работаете «в ноль» или терпите убытки, «вмененка» вам не подойдет.

Как перейти на вменёнку?

Перед тем как перейти на единый налог на вменённую стоимость, или, простыми словами, вменёнку, не помешает поручить сотруднику бухгалтерии рассчитать объём будущих отчислений в бюджет с учётом актуальных ставок.

Поскольку единый налог на вменённый доход уплачивается раз в квартал (три месяца), есть смысл сразу по окончании вычислений умножить полученное значение на 3.

Пример. Пусть в подчинении индивидуального предпринимателя, занимающегося оказанием ветеринарных услуг населению, находится 15 человек — от сотрудников бухгалтерии до водителей. Таким образом, общая численность штата составит 16 человек, считая самого бизнесмена. Базовая ставка на каждого работника равна, как следует из приведённой выше таблицы, 7500 рублей. Коэффициент-дефлятор в 2018 году равен 1,868. Муниципальный коэффициент — 1,5. Ставка на ЕНВД в регионе проживания и регистрации ИП составляет 12,5%, то есть 0,125:

- Тогда за один календарный месяц предпринимателю придётся отчислить в бюджет: Нвд = 7500 × 16 × 1,868 × 1,5 × 0,125, то есть 42030 рублей.

- А за отчётный период (квартал) бизнесмен должен будет заплатить: Нвдк = 42030 × 3, то есть 126090 рублей.

Если сумма налогов, которые предприниматель платит по общей схеме, за три месяца (лучше брать выборку за год) превышает полученное в результате вычислений значение, переход на вменёнку имеет смысл; в противном случае — нет, если только ИП или юрлицо не намерены в кратчайшие сроки обанкротиться.

Чтобы перейти на упрощённую систему налогообложения с использованием единого налога на вменённый доход, следует:

- Подать в местное отделение ФНС соответствующее заявление в двух экземплярах по форме ЕНВД-1 для обществ с ограниченной ответственностью или ЕНВД-2 для индивидуальных предпринимателей:

- в течение пяти рабочих дней после начала функционирования ИП или юрлица;

- при переходе с какой-либо другой схемы налогообложения — до конца текущего года (упрощённая система будет применяться с 1 января следующего календарного года).

- По истечении пяти рабочих дней с момента приёма заявления получить в том же отделении налоговой уведомление о переводе индивидуального предпринимателя или общества с ограниченной ответственностью на ЕНВД.

Заявление можно подавать:

- В бумажном виде, если численность сотрудников превышает 25 человек. Направить документ в ИФНС можно как лично, так и через представителя, имеющего нотариально заверенную доверенность, а также заказным письмом с уведомлением о вручении.

- В электронном виде. Это единственный вариант, если на предприятии трудится не более 25 человек. Заявление направляется в ФНС с использованием официальных каналов связи.

Декларация и средства должны быть направлены в ФНС не позднее 25-го числа первого календарного месяца следующего квартала, то есть:

- в первом квартале — до 25 апреля;

- во втором — до 25 июля;

- в третьем — до 25 октября;

- в четвёртом — до 25 января следующего года.

Кроме того, если индивидуальный предприниматель работает один, он может, вовремя выплачивая за себя страховые и другие обязательные взносы, получить вычет в размере до 100% от суммы ЕНВД. Вычеты могут быть получены и с учётом сделанных ИП или юрлицом обязательных взносов на нанятых работников (вплоть до 50% от объёма вменёнки).

Единый налог на вменённый доход обладает аддитивным свойством: предприниматель может, выплатив за один отчётный период большую сумму, в следующем (или в следующих) уменьшить размер перечисления на ту же разницу.

Например, если каждый квартал бизнесмен обязан платить 25000 рублей, то он, следуя этому принципу, может перечислять в бюджет:

- в первом квартале — 40000 рублей (разница — 15000 рублей);

- во втором — 20000 рублей (оставшаяся разница — 10000 рублей);

- в третьем — 15000 рублей (оставшаяся разница — 0 рублей);

- в четвёртом — как и следует, 25000 рублей.

Это момент также необходимо учитывать при переходе с общей системы налогообложения на ЕНВД: от индивидуального предпринимателя или владельца общества с ограниченной ответственностью требуется лишь выплатить определённую сумму за год. Перераспределять средства в каждом из кварталов он может по своему усмотрению.

Последний фактор, о котором следует подумать бизнесмену, решившему перейти на вменёнку, — сроки обратного перехода. Если ЕНВД неожиданно окажется невыгодным, вернуться на старую схему или попробовать какую-либо из доступных новых можно будет только с начала следующего календарного года. Чтобы вновь перейти с ЕНВД на общую схему, необходимо подать до окончания года соответствующее заявление, а после — получить уведомление в ИФНС по истечении пяти рабочих дней.

Расчет налога по ЕНВД

Компании и ИП платят ЕНВД не с фактического дохода, а с предполагаемого государством в этой сфере. Рассчитать налог сложно: придется использовать несколько формул. Формула для расчета ЕНВД за месяц выглядит так:

ЕНВД = Налоговая база (вмененный доход) × Ставка налога

Налоговая база — предполагаемый или вмененный доход. Он рассчитывается так:

Вмененный доход = Физический показатель × Базовая доходность × К1 × К2

Государство предполагает, сколько предприниматель зарабатывает в этой сфере в расчете на одного сотрудника, машину, торговое место или квадратный метр в месяц. Это физический показатель.

Базовая доходность — сумма вмененного дохода с физического показателя. Для каждого вида деятельности законодательство устанавливает свои физические показатели и базовую доходность.

В штате ветклиники работает пять человек. Физический показатель для этого вида деятельности — количество сотрудников. Базовая доходность — 7500 Р в месяц. Считаем вмененный доход за месяц без учета коэффициентов:

5 × 7500 Р = 37 500 Р

К1 и К2 — два корректирующих коэффициента. К1 каждый год устанавливает Минэкономразвития. В 2020 году он равен 2,009. К2 устанавливают местные власти. Посмотреть его можно на сайте налоговой в нормативно-правовых актах своего муниципалитета.

Ветклиника работает в Дмитрове Московской области. К2 для ветеринарных услуг в этом городе — 1. Считаем вмененный доход за месяц с учетом коэффициентов:

5 × 7500 Р × 2,009 × 1 = 75 337,5 Р

Это сумма, с которой нужно заплатить налог.

Ставка налога в разных регионах может колебаться от 7,5% до 15% — нужно смотреть в нормативно-правовых актах на сайте налоговой.

В Московской области налоговая ставка для ветеринарных услуг — 15%. ЕНВД за месяц:

75 337,5 Р × 15% = 11 300,62 Р

После округления получается 11 301 Р.

Если организация или предприниматель перешел на ЕНВД в середине месяца, нужно платить не за полный месяц, а рассчитывать точное количество дней. Тогда формула выглядит так:

ЕНВД = (Налоговая база × Ставка налога) / Количество дней в месяце × Количество дней, во время которых велась деятельность на ЕНВД

Налог платят каждый квартал. Для этого сложите сумму за три месяца.

Если случайно неверно рассчитали ЕНВД и занизили его, то штраф — 20% от недоимки. Если это сделали умышленно — 40%.

Зовите бухгалтера

При расчете ЕНВД просто ошибиться: взять старые коэффициенты или запутаться в цифрах. Выйдет неправильная сумма налога, придется разбираться с налоговой. Тут нужен опытный бухгалтер.

Мы, конечно, рекомендуем наше бухгалтерское обслуживание. Это обычный бухгалтер, только на удаленке. Его не надо нанимать в штат и каждый месяц платить зарплату. Если заболеет — его подменит другой без потери качества.

Бухгалтер рассчитывает налоги, готовит отчетность, сдает ее в налоговую. ЕНВД тоже посчитает и не запутается в коэффициентах. Если налоговая пришлет требования или вопросы — сам с ними разберется.

Бухгалтер всегда на связи: в чате или по телефону. От вас — только присылать первичные документы, можно фотками или сканами.

Основные понятия ЕНВД

Положения о системе налогообложения в виде единого налога на вмененный доход для отдельных определенных видов деятельности закреплено в гл.26.3 НК РФ. Редакция этой статьи актуальна на сегодняшний день.

Особенностью данного режима является то, что использовать его может не каждый бизнесмен. Для этого необходимо осуществлять только определенную, указанную в законе, деятельность, потому что на этот режим переводится не плательщик, а осуществляемый им вид деятельности.

Вы можете им воспользоваться, если оказываете:

бытовые услуги населению;

разновидности ветеринарных услуг;

ремонт разного рода, ТО и мойку легкового и грузового автотранспорта;

расположенные на местности платные стоянки;

занимаетесь перевозкой пассажиров и грузоперевозками;

осуществляете любого рода розничную торговлю;

если вы относитесь к сфере общественного питания;

всякого рода наружная реклама;

важно также, если осуществляете передачу в аренду помещения для проживания, торговые места, земельные участки.

Суть данного налога

в том, что в определенном государственном муниципальном образовании решили, что с этого вида деятельности доход в месяц такой, а с другого – другой. И приняли это решение за истину. При исчислении и уплате данного вида налога, реально полученный доход значения не имеет. Налогоплательщики уплачивают вмененный (предположительный, условный) доход, который устанавливается Налоговым кодексом РФ.

Согласно определения ЕНВД, он заменяет НДФЛ (для ИП), налог на имущество, налог на прибыль (для организаций), НДС (только если речь идет не об аренде гос. имущества или об импорте).

Одним из немаловажных свойств этого налога является то, что он является весомым источником доходов местных бюджетов, так как остается в муниципалитете.

Условия перехода

На сегодняшний день этот налог носит добровольный характер применения

, но постоянно ведутся разговоры о его отмене. Ведь он используется в тех сферах хозяйственной деятельности, где доход очень трудно посчитать. Существуют даже определенные сторонники применения этой системы, однако и здесь могут быть ограничения.

Не могут быть субъектами данного вида налога, т.е. выбрать его для ведения бизнеса:

- организации и ИП, у которых численность сотрудников превышает 100 (сто) человек. Этот показатель определяется из среднего числа сотрудников, а не среднесписочного. Т.е. сюда входят сотрудники-совместители и работающие по гражданско-правовым договорам.

- организации, в которых уставный фонд, т.е. сумма основных и оборотных средств иной организации составляет больше 25%. Исключения здесь составляют организации инвалидов.

- учреждения образования, здравоохранения, заведения, где происходит общественное питание; организации и ИП, осуществляющие передачу во временное владение (пользование) АЗС или АГС.

- субъект уплаты сельскохозяйственного налога;

- налогоплательщик не должен быть крупнейшим.

Обязательные условия перехода:

- данный режим должен быть введен на этой территории данного муниципального образования;

- в местном законодательном акте должен быть закреплен осуществляемый вид деятельности;

- деятельность не должна осуществлять в рамках доверительного договора или простого товарищества.

Процедура перехода имеет два случая:

- подача заявления по месту жительства ИП (месту нахождения организации) в 3 случаях: если розничная торговля имеет характер развозной или разносной; когда рекламу размещают на транспортных средствах (это видно повсеместно); при оказании услуг по грузоперевозке, при чем, пассажиров, в том числе.

- подача заявления по месту ведения деятельности – иные виды деятельности.

Срок перехода – начало календарного года.

Расчет налога и отчетность

Для того, чтобы рассчитать сумму налога, нам нужно умножить базовую доходность по осуществляемому виду деятельности на физический показатель по этому же виду и на коэффициенты К1 и К2.

Полученное произведение умножаем на ставку налога и получаем сумму налога за один месяц. Для получения квартальной суммы, умножаем все на три.

Теперь рассмотрим каждый показатель отдельно.

К1 — это индекс дефлятор, он устанавливается законодательно на каждый год. В 2015 году К1= 1,4942, на 2016 год установлен К1= 1,569.

К2 — индекс, корректирующий сумму налога в зависимости от условий ведения деятельности (например: места расположения, ассортимента продукции, грузоподъемности автомобиля, помещение в собственности или в аренде и т. д.). Этот коэффициент устанавливается на местном уровне: в каждом регионе, городе, муниципальном образовании и др. — он свой.

Физический показатель (площадь, количество работников, количество автомобилей и т. д.). Для разных типов деятельности он свой. Показатель установлен Налоговым Кодексом и не подлежит изменению на местном уровне.

Ставка налога — 15%.

Базовая доходность и физические показатели для разных видов деятельности приводятся в Налоговом кодексе (пункт 3 статья 346.29).

Начисленная сумма налога за квартал (налоговый период) уменьшается на сумму перечисленных страховых взносов (за этот же период) во все фонды и еще на сумму выплаченных пособий по нетрудоспособности, которые начислены за счет организации или ИП (первые три дня).

Начиная с 2013 года, предоставляется возможность уменьшать сумму налога на личное медицинское страхование, которое произведено в пользу работников на случай их заболевания для оплаты первых трех дней (эти дни оплачиваются за счет организации или ИП).

Уменьшить налог можно при условии, что страховое возмещение не превышает размера начисленного больничного за 3 дня, рассчитанного из действующего законодательства по расчету пособий по нетрудоспособности.

В итоге сумму вмененного налога можно уменьшить не более чем на половину. Оставшаяся половина должна быть уплачена в бюджет.

Уплата налога производится до 25 числа (включительно) месяца, идущего за окончившимся кварталом.

Декларация сдается до 20 числа (включительно) следующего месяца, после окончания квартала.

Вот очень коротко о вмененной системе. ЕНВД только кажется простой, на самом деле при ее применении возникает очень много вопросов, особенно связанных с формулировками, приведенными в статье 346.27.

Дополнительно ознакомьтесь с кратким видео о том, что такое ЕНВД простыми словами:

https://youtube.com/watch?v=tJB3OgIq9FE

Отчетность ЕНВД

Для индивидуальных предпринимателей формой для сдачи отчета по ЕНВД является декларация. Она подается каждый квартал до 20 числа месяца.

Особое внимание необходимо обратить на изменения 2016 года. Согласно им, в связи с тем, что регионы понизили процент ЕНВД, в отчете появилась новая строка 105, в которой необходимо указать ставку налога

Изменится результат и строки 110, так как каждый бизнесмен будет умножать базу на свою ставку.

Она состоит из титульного листа и 3 разделов.

В нее вносятся личные контактные данные плательщика, налоговые сведения, сумы ЕНВД, которые необходимо уплатить. Первый отчет сдается под кодом «0», корректирующие с кодами «1», «2» и т. д. 2 раздел заполняется отдельно по месту нахождения (т. е. коду ОКТМО). В последнем разделе ставится признак с работниками (1) или без работников (2) и суммируются все значения. В итоговой строчке выводится сумма ЕНВД, которую необходимо заплатить.

Таким образом, налог ЕНВД будет очень выгодным при успешном ведении бизнеса. Когда ваши дела пойдут в гору, а налог останется на прежнем уровне.

Советуем также прочитать:

ЕНВД относится к специальным налоговым режимам.

Наличие таких режимов в налоговом учете, а также их существенные отличия между собой, предоставляет предпринимателям возможность провести сравнительный анализ примерных сумм к уплате и выбрать для себя наиболее выгодный режим либо их сочетание.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему

— обращайтесь к консультанту:

(Москва)

(Санкт-Петербург)

(Регионы)

Это быстро и бесплатно

!

Заключение

Рассмотрев вопрос о том, что такое вмененный доход, следует выделить несколько достоинств перехода на данный режим уплаты налогов. Среди плюсов этой системы следует выделить простоту заполнения финансовой отчетности и возможность оптимизации расходов компании за счет отказа от уплаты нескольких видов налогов. Для подачи квартальной отчетности используется всего один документ, состоящий из четырех страниц. Как уже было сказано выше, существует много легальных методов снижения финансовой нагрузки на предприятие.

Важно обратить внимание на то, что помимо достоинств, у рассматриваемого режима имеется ряд существенных недостатков. Перед переходом на ЕНВД необходимо тщательно изучить все критерии, выдвигаемые государством и региональными властями. Для некоторых субъектов малого бизнеса базовая ставка может оказаться весьма завышенной, что негативно отразится на прибыльности бизнеса

Размер налогообложения при системе ЕНВД не зависит от фактической прибыли компании. Также следует сказать, что многие представители малого бизнеса сталкиваются с различными ограничениями при сотрудничестве с крупными контрагентами

Для некоторых субъектов малого бизнеса базовая ставка может оказаться весьма завышенной, что негативно отразится на прибыльности бизнеса. Размер налогообложения при системе ЕНВД не зависит от фактической прибыли компании. Также следует сказать, что многие представители малого бизнеса сталкиваются с различными ограничениями при сотрудничестве с крупными контрагентами.

В заключение следует упомянуть, что рассматриваемая система выгодна для компаний с высоким уровнем дохода. При низкодоходном бизнесе переход на ЕНВД может повлечь за собой дополнительную финансовую нагрузку, что негативно отразится на общем состоянии компании.